bidrag

Et bankindskud (eller en bankindbetaling) er penge overført til et kreditinstitut (bank) til opbevaring for at modtage renter ved udgangen af indbetalingsperioden.

Der er mange slags og betingelser for indskud. Der er terminsindskud og efterspørgselsindskud. I det første tilfælde betales depositumet for en vis periode og kan trækkes helt tilbage uden tab af interesse først efter denne periode er udløbet. Efterspørgselsindskud har ingen holdbarhed og returneres på indlåners første krav, men renten på dem er betydeligt lavere.

Bidraget er en forståelig og forholdsvis pålidelig investering.

Åbn et depositum er nemt. Til dette behøver du ikke engang at forlade dit hjem: mange banker tillader dig at åbne indskud via en mobilapplikation eller dit websted. Selvfølgelig skal du først blive kund hos denne bank.

Den største fordel ved indlånet som en form for investering af gratis midler er forsikringsdækningen hos Deposit Insurance Agency i mængden af 1,4 millioner rubler. Inden for dette beløb kan du med sikkerhed placere dit bidrag i enhver bank, der har en licens fra centralbanken i Rusland. Hvis banken brister, vil staten returnere pengene sammen med renterne på dagen for tilbagekaldelsen af licensen. Forresten, siden 2014 er mere end 300 banker blevet frataget deres licenser i Rusland, og deres indskydere har helt sikkert lidt.

Minus af bidraget er, at det i sammenligning med den enkelte investeringskonto giver ret beskedne muligheder for at multiplicere midlerne.

Individuel investeringskonto

Individuel investeringskonto (MIS) er en form for mæglerkonto eller en konto af en persons tillidsforvaltning, der åbnes direkte fra en mægler eller administrator (for eksempel en bank), som har to typer skattefordele og visse begrænsninger.

Udtrykket “individuel investeringskonto” blev lovmæssigt fastsat fra 1. januar 2015. IIS kan åbnes både af enkeltpersoner – borgere i Rusland, og personer, der ikke er statsborgere i Den Russiske Føderation, men som bor i sit område i mere end seks måneder om året.

Det maksimale beløb, der i starten kan lægges på IIS, er 400.000 rubler. I løbet af året kan kontoen genopfyldes for et beløb på højst 1 million rubler.

En stor fordel ved IIS er muligheden for at opnå et skattefradrag.

Den udbetales med 13% af det investerede beløb for året, men ikke over 52 000 rubler. Det vil sige med 400 000 rubler, og med 1 million rubler kan du ikke returnere mere end dette beløb. Denne mulighed passer dig, hvis du har et fast arbejde, og arbejdsgiveren betaler skatter for dig. Der er en anden mulighed – at vælge fritagelse for beskatning.

Den største ulempe ved IIS er, at den i modsætning til depositum ikke er forsikret af nogen. Men hvis du åbner den i en pålidelig bank (den har været på markedet i lang tid, er den russiske banks øverste 20 rating, er der ingen sanering i forhold til det) og vælger den rigtige investeringsstrategi, kan du tjene betydeligt mere. For at kunne bruge skattefradrag skal investeringskontoen åbnes i mindst tre år, hvor det ikke er muligt at hæve penge.

Hvor meget du kan tjene på depositum og IIS

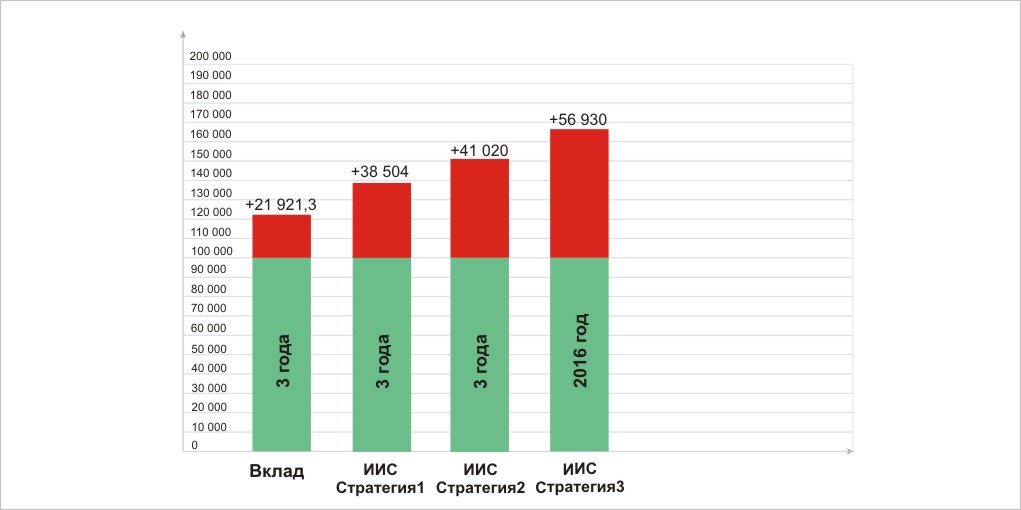

Sammenlign, hvor meget du kan tjene, hvis du foretager en indbetaling på 100 000 rubler og åbner for samme beløb en individuel investeringskonto.

Udbytte af depositum

Den gennemsnitlige vejede rente på indlån i en periode på et til tre år i Rusland i september 2017 var 6,83% om året. Hvis du beregner indkomsten baseret på denne rente, så i et år vil det være 106.830 rubler. Efter at have reinvesteret dette beløb, vil du i løbet af to år modtage 114 126,5 rubler og i tre år – 121 921,3 rubler. Nettoresultat – 21 921,3 rubler.

Udbytte af IIS

Strategi 1: Investeringer i statsobligationer

Efter at have åbnet IIS er det muligt at investere i et så pålideligt instrument som federale lånobligationer (OFZ), hvis udsteder er Den Russiske Føderation repræsenteret af Den Russiske Føderations finansministerium. Udbyttet til modenhed af OFZ-26205 ved udgangen af november 2017 var ca. 7,3%. Under hensyntagen til skattefradrag med en sats på 13% vil profitabilitet fra investeringer udgøre 20,3% i det første år. Og i tre år (kontoen åbnes i mindst tre år), vil gennemsnitsudbyttet være omkring 11,6%. Som et resultat, kan du i løbet af tre år få 138 504 rubler. Nettoresultat – 38.504 rubler.

Strategi 2: Investeringer i virksomhedsobligationer

En anden pålidelig og ret rentabel strategi er investering i virksomhedsobligationer, hvor udbyttet er lidt højere end for OFZ-obligationer.

For eksempel kan dette være obligationerne i Gazprom Capital og Rosneft. Det gennemsnitlige udbytte på disse porteføljers obligationsbeholdning ved skrivning af materialet er 7,97%. Hvis vi lægger 100.000 rubler på MIS og på basis af resultaterne får skattefradrag for et år, så får vi efter tre år en gennemsnitlig værdi på 12,3% om året. Ved udgangen af det tredje år vil kontoen være 141 020 rubler. Nettoresultat – 41 020 rubler.

For de enkelte udstedelser af obligationer fra disse udstedere vil kuponindkomsten ikke blive beskattet siden 2018.

Strategi 3: Investering i aktier

Det største afkast kan ske ved at investere i aktier. Dette er dog også det mest risikable investeringsinstrument, fordi selv om aktierne i et selskab har vist vækst i de seneste perioder, betyder det ikke, at denne tendens vil fortsætte i fremtiden. Erfarne investorer anbefaler at investere i flere typer aktier på én gang, således at faldet i aktier i et selskab kan kompenseres af væksten i andele i et andet selskab. Dette kaldes portefølje diversificering.

Den mest beviste investering er aktierne i “blue chips” – værdipapirer fra de største, flydende og pålidelige virksomheder. Blandt russiske virksomheder omfatter de aktier i Gazprom, Sberbank, Alrosa og andre.

Hvis du i begyndelsen af 2016 investerede 100.000 rubler i almindelige aktier i de tre største russiske selskaber – Gazprom, Sberbank og Lukoil, hvis gennemsnitlige udbytte af aktier i 2016 var 43,93%, så kun for en år ville du have tjent 43.930 rubler. Til dette beløb tilføjes et skattefradrag på 13 000 rubler. Det viser sig, at kun i et år ville du have tjent 56 930 rubler. Væksten på tre år er dog meget vanskeligere at forudsige.

Resultatet

Bidraget vil passe til mere konservative og forsigtige mennesker, sandsynligvis for den ældre generation. Åbning af investeringskonti – til mere risikable mennesker. Dette er ikke bare en modetrend, men en god mulighed for at tjene.